Макропрофилактика: как оценить способность банковского сектора противодействовать внешним факторам

Автор: стажер-исследователь Проектно-учебной лаборатории экономической журналистики НИУ ВШЭ Татьяна Вятохо специально для HSE.Daily

Российский банковский сектор функционирует в непростых условиях: это и последствия пандемии COVID-19, и финансовый кризис, и геополитическое напряжение, и экономические санкции. «Возникает крупная народнохозяйственная проблема: банковский сектор не умеет сопротивляться нестабильным экономическим условиям, внешним негативным факторам. У банковского сектора отсутствует сопротивляемость», — считает Алексей Коняев. Это, по мнению эксперта, приводит к неэффективному функционированию банковского сектора, что транслируется уже в национальную экономику в виде дефицита ликвидности, ограничения предоставления инвестиционных кредитов, проблем с проведением платежей. В результате происходят финансовые потери в банковском секторе, национальной экономике, в том числе спад ВВП, ускорение инфляции.

Для решения этой проблемы, минимизации рисков и сокращения финансовых потерь банковского сектора и экономики России в целом Алексей Коняев предлагает внедрить понятие финансовой резистентности в систему оценивания сектора. Этому он посвятил и свою докторскую диссертацию.

Экономическая сущность финансовой резистентности банковского сектора

Объясняя понятие резистентности, Коняев предлагает обратиться к медицине. «Мы заболели, при этом у нас есть внутренняя сопротивляемость организма к вирусам, и организм начинает бороться с этим вирусом. Включается резистентность, включается сопротивление», — говорит он. При этом, продолжил Коняев, если организм сможет побороть внутренними механизмами этот вирус, внешняя поддержка ему не потребуется. Если иммунитета все же недостаточно, то мы подключаем внешние защитные механизмы: лекарства, антибиотики. Резистентность организма не является постоянной величиной, она зависит от различных факторов.

По аналогии формируется и финансовая резистентность банковского сектора. Она, по определению Алексея Коняева, включает в себя:

1) способность банковского сектора сопротивляться, противодействовать внешним факторам;

2) способность адекватного ответа на воздействие внешних негативных факторов;

3) способность адаптации в целях минимизации финансовых потерь;

4) способность возвращаться в равновесное состояние (как минимум);

5) способность развиваться в новой экономической реальности.

При этом важно различать финансовую резистентность и устойчивость, отмечает эксперт. Финансовая резистентность — способность сопротивляться внешним угрозам, она выражается в финансовых потерях. Что касается устойчивости, то, как отмечает Коняев, согласно мнению мегарегулятора, банковский сектор можно признать устойчивым, так как банки выполняют нормативы ЦБ. Однако, если смотреть на критерий финансовой резистентности, из 328 кредитных организаций к концу второго полугодия 2022 года 40% (порядка 150 банков) находились в убытке. «Из системно значимых банков порядка 11,60% также находились в убытке, и достаточно крупных», — добавляет эксперт.

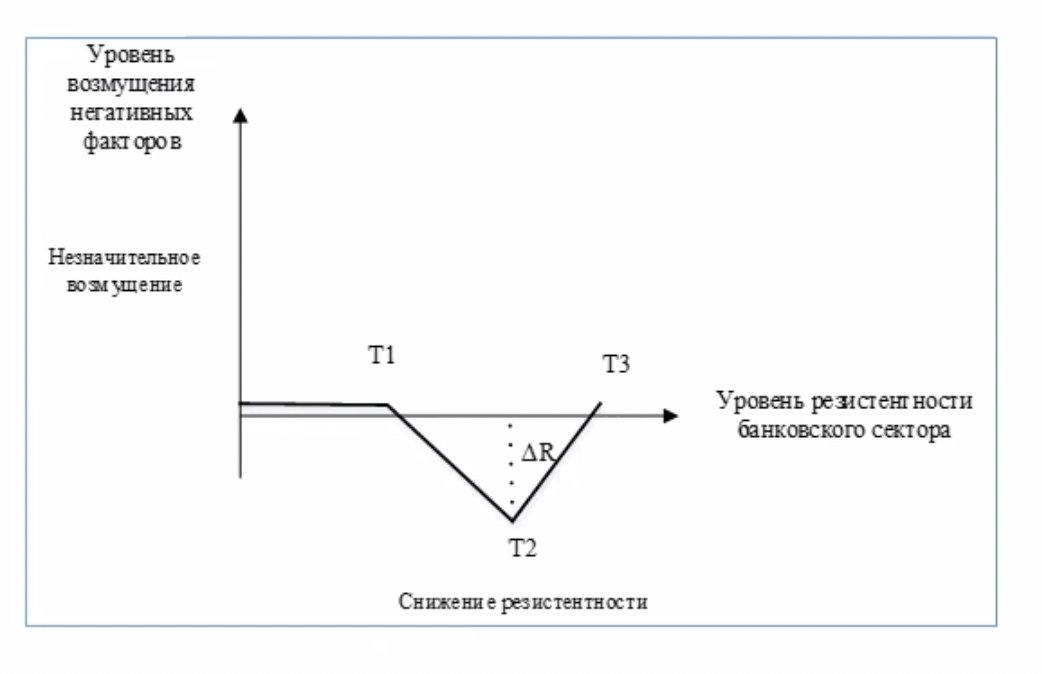

Негативные факторы могут по-разному влиять на финансовую резистентность: приводить к значительным количественным и качественным изменениям, оказывать умеренное влияние или даже незначительное. Так, финансовая резистентность как способность возвращаться в равновесное состояние может прийти на прежний уровень, если возмущение негативных факторов не привело к значительным изменениям. В качестве примера Коняев приводит введение санкций против отдельных банков, а пример снижения финансовой резистентности с последующим возвращением к прежнему уровню — введение и отмена запрета на безналичные переводы за границу.

Институциональный механизм финансовой резистентности банковского сектора

В рамках рекомендаций для регулятора Алексей Коняев предложил инструмент макропрофилактической политики — комплекс превентивных мер, направленных на предупреждение потери резистентности банковского сектора, среди которых:

- Включение финансовых индикаторов финансовой резистентности в систему раннего предупреждения финансовых кризисов в банковском секторе. «Система раннего предупреждения позволяет прогнозировать вероятность регрессивных возмущений и их последствий», — подчеркивает он.

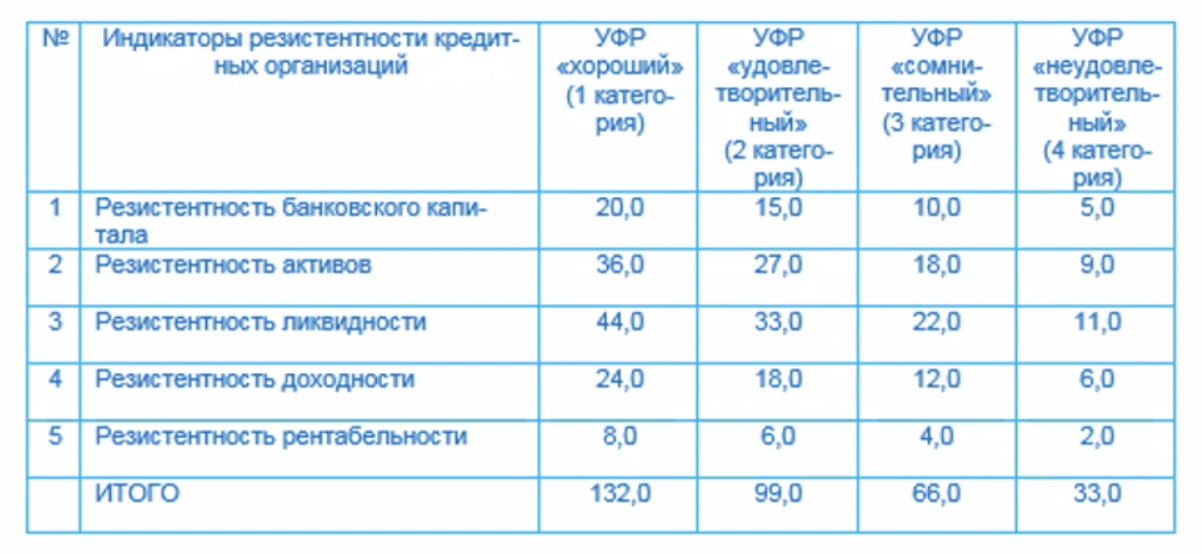

УФР — уровень финансовой резистентности. Коняев выделяет четыре категории уровня: от «хорошего», когда у финансовой организации не наблюдается проблем ни по одному индикатору финансовой резистентности, до «неудовлетворительного», когда требуется срочное решение проблем и значения индикаторов отрицательно влияют на уровень финансовой резистентности.

- Создание фонда экстренной макропрофилактики (ФЭМП), который выкупил бы токсичные активы у банковского сектора с дисконтом, нес бы расходы на их содержание и реализовал в определенные установленные сроки.

«Создание фонда поможет улучшить финансовое состояние и восстановить резистентность банковского сектора», — считает Коняев.

Коняев также внес предложения по работе с заблокированными активами финансового сектора. Согласно его инициативе, необходимо создать объединение банков с заблокированными активами для встречного обмена требованиями с контрагентами из недружественных стран.

Стажер-исследователь Лаборатории экономической журналистики специально для HSE.Daily

Все новости автора